سقوط دلار - قسمت سوم

درس طلایی جیمزباند برای سلطنت یوآن

اکوایران: پس از تحریمهای سنگین دولت بایدن علیه روسیه و افزایش ریسک معامله جهانی با دلار ایالات متحده، دوباره زمزمههای دلارزدایی یا جایگزینی دلار به عنوان ارز ذخیره جهانی، به گوش میرسد. اما به باور نیل فرگوسن، نظریهپرداز بریتانیایی، ایده نفی سلطنت دلار چرخهای تاریخی است و به بیش از یک قرن پیش برمیگردد.

به گزارش اکوایران، تحولات اخیر در عرصه بینالملل این زمزمه را در میان بسیاری به راه انداخته که با آغاز تحول در نظم بینالمللی پسا جنگ سرد، ناقوس پایان سلطنت دلار نیز به صدا درآمده و باید در انتظار جایگزینی یا عرض اندام ارزهای رقیب در معاملات بینالمللی باشیم.

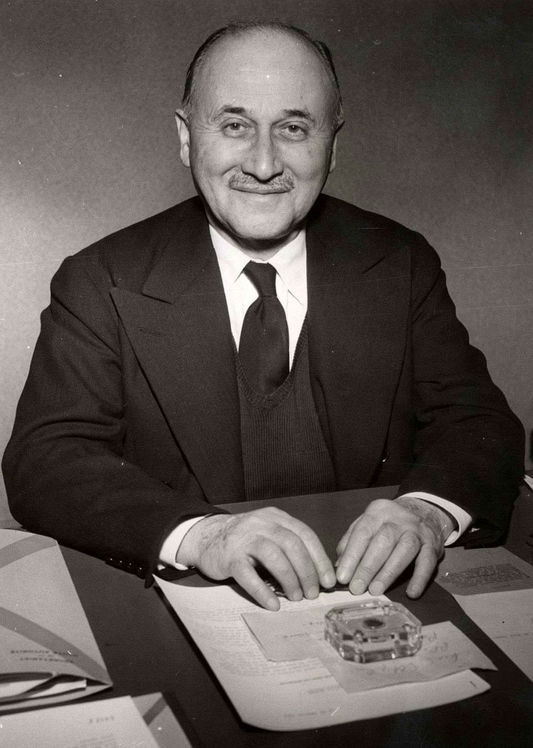

به همین مناسبت، نیل فرگوسن - مورخ مشهور - عضو ارشد مؤسسه هوور، دانشگاه استنفورد و استاد پیشین تاریخ اقتصادی دانشگاه هاروارد، با انتشار یادداشتی در وبگاه بلومبرگ با عنوان «سقوط دلار ممکن است به تدریج و نه ناگهانی رخ دهد» این موضوع را مورد بررسی خود قرار داده است.

اکوایران این یادداشت را در سه بخش ترجمه کرده که بخشهای اول و دوم آن با عنوان «مرگ دلار حقیقت دارد؟ قدمت ایده ضد دلار» و «کپیکاری چینی و مسیر هولناک برای سلطنت دلار» منتشر شده و در ادامه نیز بخش سوم آن تقدیم میشود.

خوب و بد دلار

یکی از دلایلی که دلار توانست جایگاه استرلینگ بریتانیا را بگیرد، جلو زدن فناوری آمریکا از انگلیس بود. اتفاقی مشابه که امروز شاهدش هستیم. اندازه پلتفرمهای پرداخت آنلاین در چین بسیار بزرگتر از چیزی است که در غرب یافت میشود. همانطور که دارلی دافی از دانشگاه استنفورد شاره میگوید، ارز دیجیتال بانک مرکزی چین (e-CNY) چیزی نیست که باید نگرانش بود. بلکه سامانههایی مثل Alipay است که سه برابر ارز دیجیتال e-CNY تراکنش داشته و در حال حاضر ۲.۲ میلیون کاربر در آمریکا دارد.

در همین حال، کسری بودجه دولت آمریکا کسری بودجه بسیار بالاتری نسبت به پیشبینی من در سال ۲۰۰۴ دارد. در آن زمان، ترازنامه فدرال رزرو ۶ درصد تولید ناخالص داخلی بود. اکنون پس از چند دوره متوالی از تسهیلات کمی و مداخلات دیگر بانک مرکزی، به ۳۵ درصد رسیده است. پرش تورمی ۲۰۲۱ تا ۲۰۲۳ را نمیتوان بدون توجه به خطاهای بزرگ مالی و سیاستهای پولی درک کرد. اگر آمریکا بخواهد تسلط پولی خود بر جهان را حفظ کند، عملکردش با این هدف در تضاد است.

یکی از پیامدهای بارز این تحولات، افزایش قابل توجه قیمت دلاری طلا است که در پنج سال گذشته بیش از ۵۰ درصد افزایش یافته است. با اینکه که اوراق خزانهداری آمریکا ۸ درصد کاهش داشت. جان مینارد کینز به استاندارد طلا، لقب مشهور «میراث بَدَوی» را داد. اما هیچ کجای عملکرد بهتر داراییهای غیربهرهای نسبت به داراییهای بهرهدار، بدوی نیست. دادههای شورای جهانی طلا در مورد این امتیاز روشن است. بر اساس آخرین آمار، منطقه یورو ۳۰ درصد از کل ذخایر رسمی طلای جهان را در اختیار دارد؛ در حالی که ایالات متحده ۲۳ درصد، و روسیه و چین با هم تنها ۱۲ درصد دارند.

با این حال، بزرگترین خریداران طلا بین سالهای ۲۰۰۲ تا ۲۰۲۳ روسیه با ۱۸۷۶ تن متریک و چین با ۱۵۲۵ تن بودند که ترکیه، هند و قزاقستان نیز در رتبههای بعدی قرار داشتند. در همین دوره، بیشترین فروش از سمت کشورهای منطقه یورو با ۱۷۲۶ تن، سوئیس با ۱۱۵۸ تن و کشورهای انگلیسیزبان با ۸۷ تن بود.

مرگ طلا به دلار

با این حال، این به معنای رقابت طلا و دلار نیست. نمیدانیم که آیا انباشت طلا توسط روسیه و چین، آنها را در برابر تحریمهای ایالات ایمن میسازد. این فقط نشانگری از تغییر سیستم مالی جهانی است.

یک سال قبل از سخنان دوگل علیه دلار، فیلم محبوب جیمزباند اکران شد. شخصیت منفی گلدفینگر یکی از دستاورد فوقالعاده سینما بود؛ از نحوه قتل اولین قربانیاش (کاراکتر جیل مسترسون) تا مکالمه بینقص او با جیمز باند:

مأمور ۰۰۷: انتظار داری حرف بزنم؟

گلدفینگر: نه، آقای باند. انتظار دارم بمیری!

اما جدای از درام و اکشن فیلم، یکی از جنبههای گلدفینگر که در یادها مانده است، لحظهای بود که مردی از بانک مرکزی انگلستان به جیمز باند توضیح داد که چرا تجمیع مشکوک طلا توسط گلدفینگر موضوعی است که ارزش تحقیق و تفحص توسط مأمور ۰۰۷ را دارد.

کارمند بانک انگلستان خطاب به جیمزباند: ما در بانک انگلستان، خزانه رسمی شمش طلا هستیم. همانطور که فورت ناکس ایالت کنتاکی، ذخیره رسمی طلا در آمریکا است. ما مقداری که هر کدام در اختیار داشته و مبالغی که در بانکهای دیگر وجود دارد اطلاع داریم. ما میتوانیم آنچه را که (خارج از بانکهای ما) در بخش صنعت وجود دارد را تخمین بزنیم؛ بنابراین، دولتهای ما میتوانند ارزش واقعی دلار و پوند را تعیین کنند.

پس از هفت سال از اکران فیلم جیمز باند، زمانی که ریچارد نیکسون، رئیسجمهور وقت آمریکا پیوند طلا و دلار در مرکز سیستم برتون وودز را شکست، دوران استاندارد طلا به پایان رسید. از آن زمان، ارزهای جهان در برابر یکدیگر و در برابر طلا نوسان داشتهاند.

فقط کافی است به نرخ واقعی مبادله مؤثر دلار از زمان «شوک نیکسون» به بعد، نگاه کنید. از ژوئن ۱۹۷۱ تا اکتبر ۱۹۷۸ یک افت ۳۲ درصدی وجود دارد. سپس تا مارس ۱۹۸۵ افزایشی ۴۹ درصدی را میبینیم. کاهش ۳۶ درصدی دیگری نیز تا آگوست ۱۹۹۲ رخ میدهد. بعد از ۳۳ درصد افزایش تا فوریه ۲۰۰۲ و سپس کاهشی ۲۶ درصدی تا ژوئن ۲۰۱۱، شاهد ۵۳ درصد افزایش تا اکتبر ۲۰۲۲ هستیم.

هرکسی میتواند هرچه میخواهد در مورد دلار بگوید. قطعاً دلار بالا و پایین دارد و دقیقاً همین عدم استحکام است که علت تداوم سیستم پولی پسا ۱۹۷۱ را توضیح میدهد. برخلاف استاندارد طلا، سیستم دلار دارای یک لنگر کشسانی است که در آن، ارزش دلار به عنوان یک واحد پولی فیات اغلب وابسته به متغیرهای داخلی کشور است.

ارزهای دیگر نیز میتوانند با دلار رقابت کنند. یورو، رنمینبی و خدا را چه دیدید، شاید ارز احتمالی (گروه کشورهای) «BRICS» که لولا در شانگهای توصیف کرد. اما انتظار نداشته باشید که «دلارزدایی» یا «حذف دلار» از مدل دومرحلهای همینگوی پیروی کند. دنیا لنگر پولی خود را تنها به یک روش تغییر میدهد: به تدریج.

تیتر یک در اکوایران

پربینندهترینها

-

قیمت جدید محصولات ایران خودرو رسما اعلام شد / توضیحات وزیر صمت درباره افزایش قیمت خودروها

-

معاون سازمان انرژی اتمی: ایران ظرفیت غنی سازی را به شکل قابل ملاحظهای افزایش میدهد/ مجموعهای از سانتریفیوژهای پیشرفته را بکار میگیریم

-

نبرد غولها در میانه بازی بزرگ؛ چگونه پوتین و بن سلمان جهان را به لرزه درآوردند؟

-

هشدار اکونومیست درباره درباره ورود «ماسک» به سیاست: خطر ظهور الیگارشی فاسد در آمریکا

-

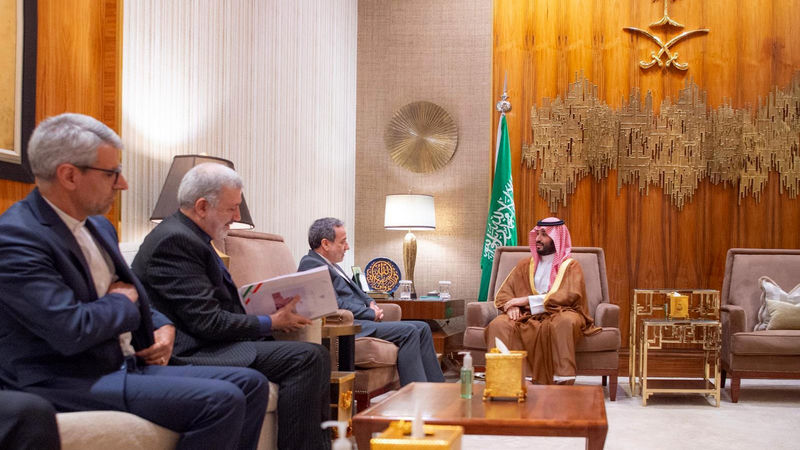

از قطع روابط تا دیدار ژنرالها؛ واکاوی تلاشهای ریاض برای نزدیکی به تهران

-

ایران وارد فاز مهاجرت عام شده است

-

پاسخ قاطع ایران به قطعنامه شورای حکام/ راهاندازی سانتریفیوژهای پیشرفته

-

بازار سهام این هفته مثبت خواهد بود؟

-

لحظه تعیین کننده جنگ؛ چگونه پوتین از خط قرمز دکترین بازدارندگی جنگ سرد عبور کرد؟