بانکهای بزرگ گل کاشتند، سهام وال استریت به قلههای تاریخی رسید

اکوایران: رشد چشمگیر سهام بانک های بزرگ آمریکایی چون جی پی مورگان و ولز فارگو سبب شد سهام وال استریت صعود کرده و رکوردهای جدیدی را ثبت کنند.

به گزارش اکوایران، وال استریت فصل درآمدی جدید را درحالی آغاز کرد که سهام به دنبال انتشار نتایج قوی از بانکها به بالاترین سطوح تاریخی خود رسیدند.

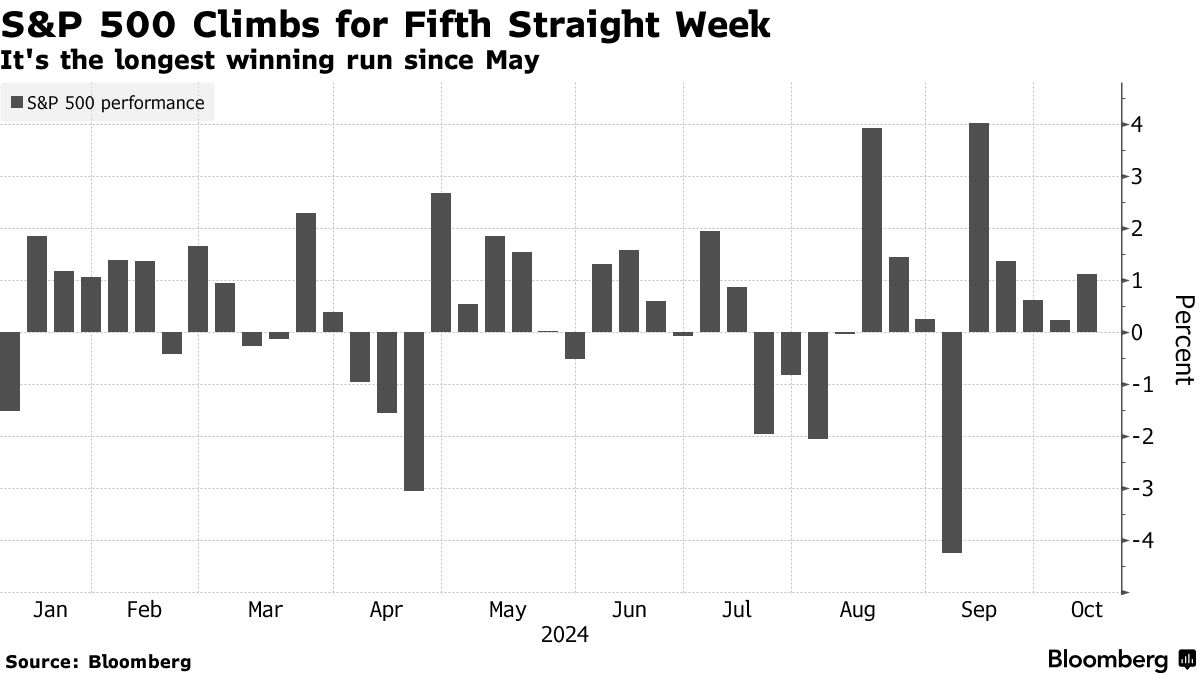

شاخص S&P 500 روز گذشته به 5800 واحد رسید، که 45امین رکوردشکنی آن در سال جاری محسوب میشود. معاملهگران سهام که نگران بودند که شروع کاهش نرخ بهره فدرال رزرو سود بانکها را تضعیف کند نفس راحتی کشیدند چراکه موسسه مالی «جی پی مورگان» افزایش غیرمنتظرهای را در درآمدهای بهرهای خود گزارش کرد. درآمد خالص بهرهای «ولز فارگو» کاهش داشت، ولی انتظار شرکت این است که نرخ کاهش در سه ماهه پایانی سال کاهش یابد. سهام هر دوی این بانکها حداقل 4.4 درصد رشد کرد و شاخص بانکی KBW را بالاترین حد خود از آوریل 2022 رساند.

میشل لندزبرگ، مدیر ارشد سرمایه گذاری، انتظار فصل درآمدی قوی را از جمله از سوی بانکهای بزرگ دارد، چراکه بدهی کارتهای اعتباری همچنان بسیار پایین است و افزایش فعالیت اقتصادی درآمد بانکها را افزایش خواهد داد.

شاخص S&P 500 روز گذشته 0.6 درصد رشد کرد و به این ترتیب پنجمین هفته افزایشی خود را پشت سر گذاشت، که طولانیترین دوره افزایشی از ماه می است. شاخص Nasdaq 100 نیز 0.1 درصد و میانگین صنعتی Dow Jones یک درصد رشد کردند. شاخص Russell 2000 نیز رشد 2.1 درصدی را تجربه کرد.

«سهام شرکت تسلا» پس از رونمایی آن از روبوتاکسی خود، 8.8 درصد کاهش یافت. سهام شرکتهای اوبر و لیفت اما بیش از 9.5 درصد رشد کردند.

«اوراق» اما تغییرات اندکی را تجربه کردند، درحالی که سررسیدهای کوتاهتر عملکرد بهتری داشتند. یک شاخص بلومبرگ از اوراق آمریکا، چهارمین هفته کاهشی خود را ثبت کرد. «شاخص دلار» نیز تغییرات اندکی داشت، درحالی که دومین هفته افزایشی خود را با انتظارات از سرعت پایینتر کاهش نرخ های بهره ثبت کرد.

شاخص نفت «وست تگزاس اینترمدیت» نیز پایین تر از 76 دلار قرار گرفت.

به گفته دیوید لفتکوویتز، از مدیریت ثروت جهانی UBS، اکنون که فدرال رزرو چرخه کاهش نرخ بهره را آغاز کرده است، اقتصاد با کاهش نرخهای بهره تقویت خواهد شد از اینرو انتظار میرود نتایج درآمدی سه ماهه سوم با این نتایج مطابقت داشته باشد.

به گفته او، در سناریوهای غیررکودی، شاخص S&P 500 در دوازده ماهه پس از شروع کاهش نرخ بهره فدرال رزرو، 17 درصد رشد داشته است. او اهداف قیمتی 5900 برای دسامبر 2024 و 6200 برای ژوئن 2025 را برای شاخص S&P 500 درنظر گرفته است.

به گفته تورستن اسلوک از شرکت مدیریت دارایی آپولو، شرکتهای مالی در میان بهترین عملکردها در زمان چرخه کاهش نرخ بهره فدرال رزرو هستند که با فرود نرم به پایان میرسد.

به گفته ژینا مارتین آدامز، مایکل کسپر و وندی سونگ از بلومبرگ اینتلیجنس، در آستانه فصل درآمدی سه ماهه سوم، دوگانگی غیرمعمولی شکل گرفته است.

درحالی که تحلیلگران به طور مداوم سطح انتظارات از شرکت های S&P 500 را پایین می آوردند، راهنمای مدیریتی حاکی از چشم انداز به مراتب قویتری است که نشان میدهد شرکتها انتظارات را به راحتی پشتسر خواهند گذاشت.

پیشبینی رشد خالص درآمد S&P 500 برای سه ماهه سوم 4.2 درصد است، که نسبت به رشد 7 درصدی پیشبینی شده در اواسط جولای کاهشی است و عمدتا مربوط به بخش انرژی است. با اینحال چشم انداز ضعیف تحلیلگران محدود به انرژی نیست چراکه تخمینها برای همه بخشها، به جز خدمات ارتباطی کاهش یافته است.

درحال حاضر، انتظار میرود 37 درصد از شرکتهای S&P 500 در سه ماهه سوم به ازای هر سهم، درآمد پایینتری را نسبت به سال قبل گزارش کنند، این درحالی است که این نسبت در سه ماهه دوم 26 درصد بوده است.

تیتر یک در اکوایران

پربینندهترینها

-

روسیه: ایران و آمریکا خویشتنداری کنند/ پرونده هستهای تنها باید از راه سیاسی حل شود

-

جاده چالوس و آزادراه تهران-شمال مسدود شد؛ بارش باران و ترافیک نیمه سنگین

-

خبر خوش برای بازنشستگان کشوری؛ زمان ثبتنام وام 50 میلیونی مشخص شد

-

تورمیترین استان ایران در پایان سال 1403

-

وضعیت قرمز در صنعت غذا؛ کاهش تقاضا، افزایش هزینهها

-

اژدر هستهای پوتین؛ سلاحی مرموز در رقابت تسلیحاتی جدید!

-

جزوه دستنویس آرژانتینیها برای ایران

-

سقوط محبوبیت ترامپ به پایینترین سطح از زمان بازگشت به قدرت

-

روز قرمز بازارها: رکورد سقوط از زمان کرونا شکست