ماجرای رکود نفسگیر و سنگر گرفتن معاملهگران در منطقه ایمن!

اکوایران: بورس تهران در حالی با تشدید رکود معاملاتی و افت نسبت ارزش معاملات به ارزش بازار مواجه است که صندوقهای درآمد ثابت حدودا شش برابر سال گذشته ارزش معاملاتی بیشتری نسبت به اوراق سهامی پیدا کردهاند.

به گزارش اکوایران، بازار سهام در سالهای گذشته شاهد کاهش اقبال عمومی به سرمایهگذاری در اوراق سهام بوده است. خروج متداوم سرمایه حقیقی در این مدت که تنها در بازههای زمانی محدودی به جریان ورودی پول حقیقی بدیل شد، بهخوبی این مسئله را نشان میدهد.

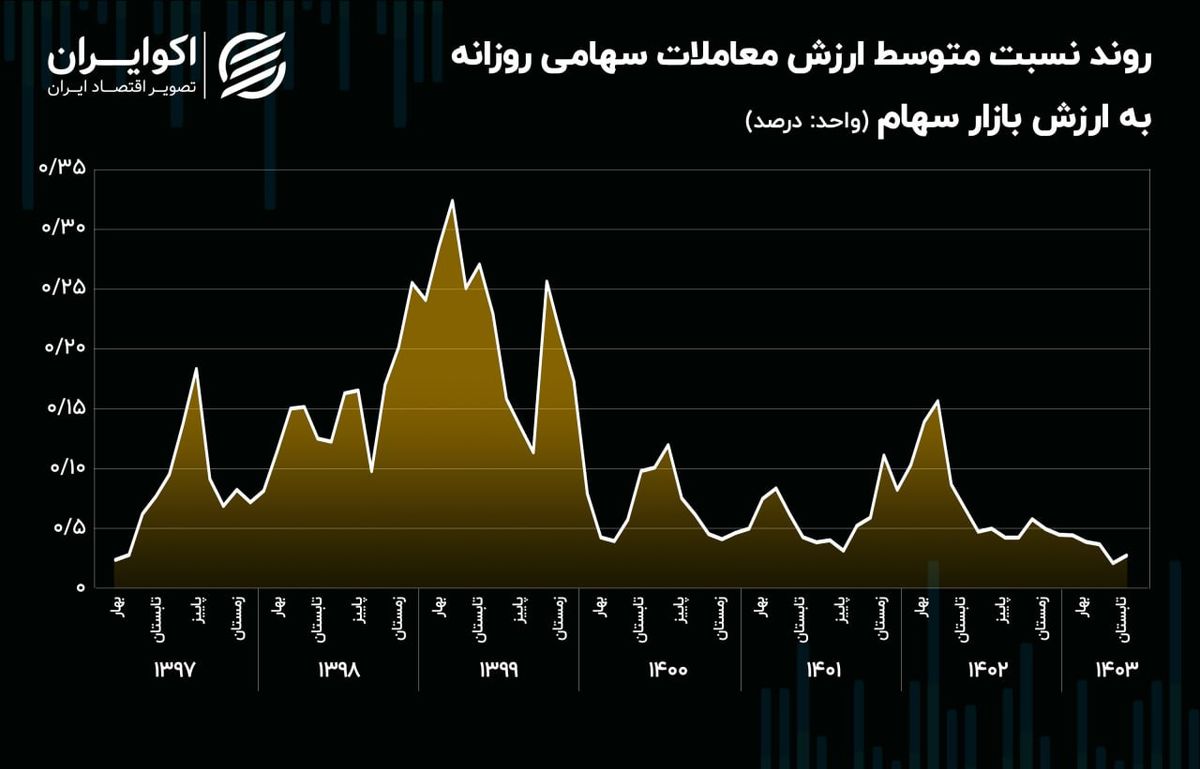

ارزش معاملات سهامی روزانه که در نیمه اول سال 1399 به سهم 32 صدم درصدی از ارزش بازاری بورس تهران رسیده بود، در خردادماه امسال به طور متوسط 3 صدم درصد ارزش بازار سهام بوده است.

نسبت متوسط ماهانه ارزش معاملات سهامی روزانه به ارزش بازار سهام از ابتدای سال 1400 تا انتهای تیرماه 1403 به طور متوسط 6 صدم درصد بوده؛ درحالیکه این معیار از ابتدای فروردینماه 1397 تا انتهای اسفند 1399 به طور متوسط 15 صدم درصد بوده است.

مقایسه بورس در دو نقطه عطف 92 و 1403 / میراث رئیسی برای پزشکیان چیست؟

سرمایهگذاری در صندوقهای درآمد ثابت بدون ریسک نیست!

ریسک در محیط بازارهای مالی بهعنوان میزان عدم اطمینان شناخته میشود. این معیار تعریفهای متفاوتی دارند. در تبلیغات صندوقهای سرمایهگذاری درآمد ثابت از عنوان سرمایهگذاری بدون ریسک استفاده میشد که به دستور سازمان بورس، استفاده از این عنوان برای صندوقهای درآمد ثابت ممنوع شد. دلیل این تغییر نیز تعاریف متفاوت از ریسک است.

سود «سپید» کم شد

برخی معتقدند که سرمایهگذاری بدون امکان کاهش اصل سرمایهگذاری، بدون ریسک محسوب میشود. برخی نیز معتقدند درصورتیکه با کارمزدی ثابت، سود تعیین شدهای پرداخت شود بدون ریسک است. اما تحلیلگران مالی معتقدند که بازارهای مالی بر روی ستونهای ریسک بنا شدهاند و در واقع نمیتوان موقعیت بدون ریسکی اتخاذ کرد. حتی موقعیت آربیتراژی که به سود بدون ریسک معروف است؛ ریسکهای بیشماری در بر دارد.

در واقع، هر موقعیت سرمایهگذاری با دو بخش ریسکی همراه است. بخش اول ریسک خود موقعیت است که در آربیتراژ و یا صندوقهای درآمد ثابت صفر در نظر گرفته میشود و بخش دوم ریسک بازار یا ریسک سیستماتیک است.

ریسک بازار برای موقعیتهای سرمایهگذاری مثل سهامی یا درآمد ثابت متفاوت است؛ اما همچنان وجود دارد. بهعنوان مثال وقتی سود صندوق درآمد ثابت در طی یک سال 28 درصد باشد، در انتهای سال بهجای 100 واحد، 128 واحد دارایی داریم؛ اما با توجه به تورم احتمالی 40 یا 38 درصدی، میتوانید کالای 100 واحدی ابتدای سال را با 128 واحد خریداری کنید، یا حداقل باید 138 واحد بپردازید؟ این مثال نشان دهنده ریسک تورم است که بخشی از ریسک سیستماتیک یا همان ریسک بازار را در بر میگیرد. پس نهتنها تضمین میزان سود بااهمیت است، میزان ریسک فرصت (سرمایهگذاری در موقعیت دیگر) و دیگر ریسکهای سیستماتیک نیز از اهمیت بالایی برای انتخاب محل سرمایهگذاری برخوردار است.

حال با افزایش اقبال سرمایهگذاران به موقعیتهای درآمد ثابت نسبت به اوراق سهام که به دلیل رکود سنگین معاملات و روند نزولی شاخصها شکلگرفته است، باید به ریسکی بودن سرمایهگذاری درآمد ثابت نیز توجه کنید.

بورس در اولین روز هفته و قبل از تنفیذ و قطعی برق

تیتر یک در اکوایران

پربینندهترینها

-

انعطافپذیری در لحظهای کلیدی؛ پوتین معامله ایروان را با تهران تکرار میکند؟

-

قیمت جدید محصولات ایران خودرو رسما اعلام شد / توضیحات وزیر صمت درباره افزایش قیمت خودروها

-

معاون سازمان انرژی اتمی: ایران ظرفیت غنی سازی را به شکل قابل ملاحظهای افزایش میدهد/ مجموعهای از سانتریفیوژهای پیشرفته را بکار میگیریم

-

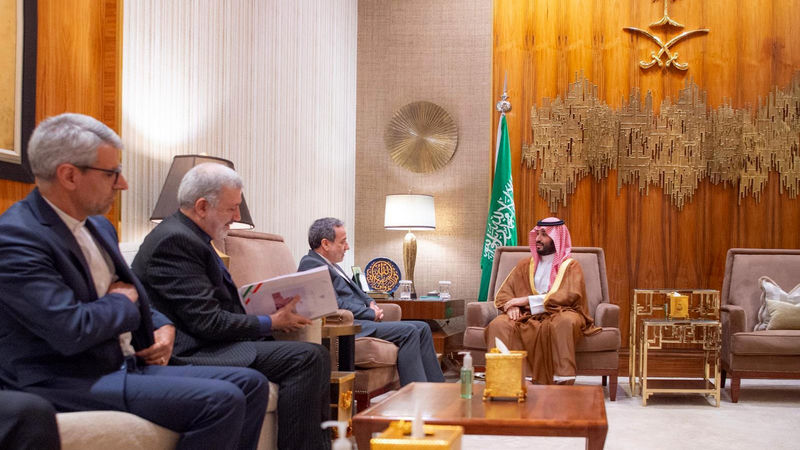

نبرد غولها در میانه بازی بزرگ؛ چگونه پوتین و بن سلمان جهان را به لرزه درآوردند؟

-

ایران وارد فاز مهاجرت عام شده است

-

هشدار اکونومیست درباره درباره ورود «ماسک» به سیاست: خطر ظهور الیگارشی فاسد در آمریکا

-

پاسخ قاطع ایران به قطعنامه شورای حکام/ راهاندازی سانتریفیوژهای پیشرفته

-

بازار سهام این هفته مثبت خواهد بود؟

-

لحظه تعیین کننده جنگ؛ چگونه پوتین از خط قرمز دکترین بازدارندگی جنگ سرد عبور کرد؟